Les chiffres de la démesure

On l’a constaté, ce ne sont pas tant les chiffres de la dette qui effraient, mais plutôt les intérêts de cette dette qui sont «obligatoires».

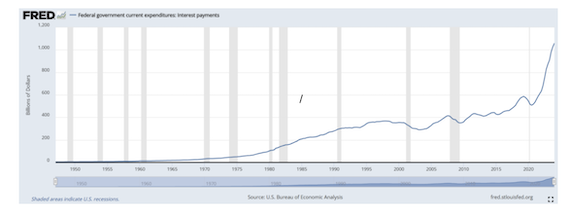

Si on reprend l’exemple des États-Unis, selon le FRED de la Fed de St Louis et le BEA, les paiements d’intérêts par le gouvernement fédéral ont atteint au premier trimestre de l’année 1 059 milliards de dollars pour la première fois!

Les charges d’intérêt ont augmenté de 21% l’année dernière (entre le 1er trimestre 2023 et le 1er trimestre 2024) et devraient poursuivre leur folle ascension en 2024.

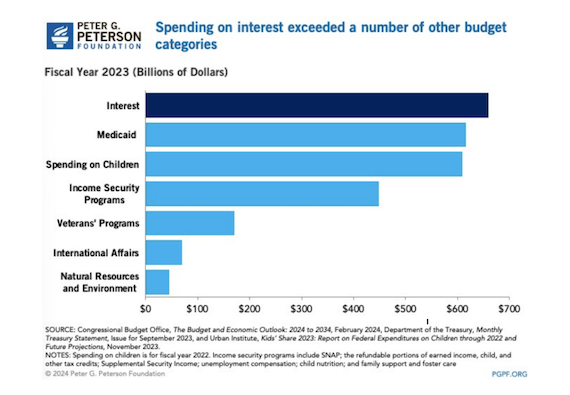

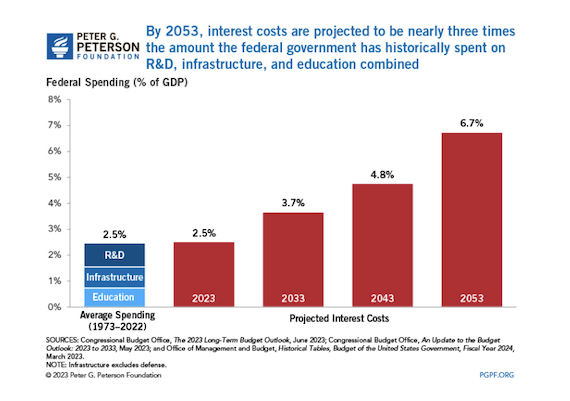

Selon les projections du CBO, les paiements d’intérêts s’élèveraient à environ 71 000 milliards de dollars au cours des 30 prochaines années et représenteraient 35% de l’ensemble des recettes fédérales en 2053. Les charges d’intérêt deviendraient également le «programme» le plus important au cours des prochaines décennies, dépassant les dépenses de défense en 2029, Medicare en 2046 et la sécurité sociale en 2051. Rien que ça!

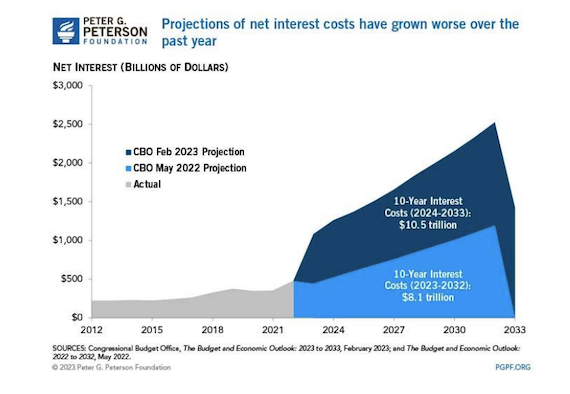

Toutefois, si l’inflation est supérieure aux projections du CBO et si la Fed maintient les taux d’intérêt dans les proportions actuelles que celles prévues par l’agence, ces coûts pourraient augmenter encore plus rapidement que prévu. On n’ose même pas imaginer si l’institution monétaire américaine songeait à un moment ou à un autre à relever ses taux…

Un défi à long terme

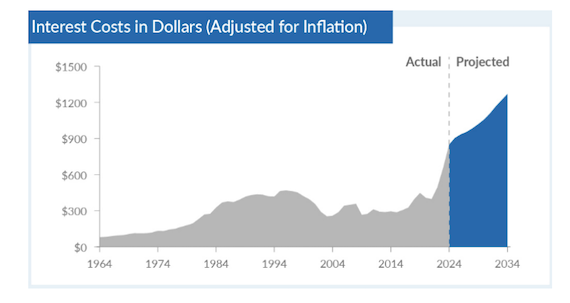

Si l’on tient compte de l’inflation en dollars de 2023, le coût net des intérêts selon les projections du CBO (qui supposent généralement que les lois actuelles restent inchangées) par rapport à la taille de l’économie atteindra 3,2% du produit intérieur brut (PIB) en 2025, éclipsant le précédent record établi en 1991. Ils atteindraient 3,9% du PIB en 2034.

En tant que part des recettes fédérales, les paiements d’intérêts fédéraux atteindraient 19% en 2025, dépassant le précédent record de 18% atteint en 1991. Ils continueraient à augmenter pour atteindre 22% en 2034.

En pourcentage des dépenses totales, les coûts d’intérêt atteindraient 15,7% en 2032, éclipsant le précédent record de 15,4% atteint en 1996.

À l’heure actuelle, le Trésor paie environ 2,9 milliards de dollars par jour, en moyenne, pour les intérêts. Si le cap n’est pas changé, ce montant atteindra 4,5 milliards de dollars par jour en 2034. L’augmentation des charges d’intérêt exerce une pression considérable sur le budget fédéral, ce qui rend plus difficile et plus coûteux de relever les défis urgents et d’investir pour l’avenir. L’augmentation des charges d’intérêt contribue également à un cercle vicieux d’augmentation de la dette et de charges d’intérêt supplémentaires.

Au cours de la prochaine décennie, le gouvernement américain devrait dépenser un montant historique de 12 400 milliards de dollars en paiements d’intérêts.

Un chiffre de plusieurs milliers de milliards peut être difficile à appréhender.

Voici quelques exemples de ce que représentent 12 400 milliards de dollars d’intérêts pour l’Amérique. 12 400 milliards de dollars, c’est :

• Environ 37 100 dollars par américain

• Environ deux fois ce que le gouvernement a dépensé en intérêts nets entre 2000 et 2023

• Près de quatre fois les déficits cumulés de la sécurité sociale au cours des dix prochaines années

• Environ deux fois le coût de la réponse fédérale au COVID-19

• Près de cinq fois le coût des 376 catastrophes météorologiques et climatiques américaines qui ont dépassé le milliard de dollars depuis 1980 (ajusté à l’inflation)

• Environ 20 fois les 625 milliards de dollars nécessaires pour l’infrastructure d’eau potable des États-Unis au cours des 20 prochaines années

À tous points de vue, les coûts d’intérêt dans le cadre du budget fédéral ont atteint un niveau record, et la tendance est encore à la hausse pour les années à venir.

Des emprunts plus coûteux

Les défis budgétaires à long terme auxquels sont confrontés les États-Unis sont sérieux. Des emprunts importants ont été nécessaires pour répondre à la pandémie de COVID-19 ; cependant, le déséquilibre structurel entre les dépenses et les recettes qui existait avant la pandémie est encore important et augmentera rapidement à l’avenir.

En outre, avec le niveau des taux d’intérêt et l’augmentation de la dette nationale, il sera encore plus coûteux d’emprunter à l’avenir.

Pendant de nombreuses années, les Congrès et les présidents des deux partis ont évité de faire des choix difficiles concernant leur budget et n’ont pas réussi à le mettre sur une trajectoire durable. Il est essentiel que les législateurs prennent des mesures concernant l’augmentation de la dette afin de garantir un avenir économique stable.

Quel impact pour le consommateur?

Les quelques 1 000 milliards de dollars (estimés) consacrés aux paiements d’intérêts fédéraux nets pour l’exercice 2023 équivalent à plus de 3 000 dollars par américain.

C’est plus que ce que le ménage type dépense pour les principales dépenses domestiques, notamment l’ameublement, l’essence, les vêtements, l’éducation, la viande, les œufs et les produits laitiers, ou les soins personnels, au cours d’une année donnée.

Les paiements d’intérêts consomment effectivement plus de la moitié des charges sociales payées par les ménages et sont presque deux fois plus importants que les paiements totaux reçus par le biais des taxes d’accises fédérales et des droits de douane.

Synthèse

Si les chiffres énoncés ci-dessus peuvent vous faire froid dans le dos, on peut néanmoins dire qu’avec une croissance soutenue, cela ne pose pas trop de problèmes (c’est en tout cas l’argument de Jerome Powell qui a souligné que le rapport entre les paiements d’intérêts et le PIB, après ajustement pour l’inflation, reste historiquement bas). L’argument est justifiable (discutable). Cependant, si la croissance américaine devait baisser à l’avenir, la dette elle ne baisserait pas. Bien au contraire…

Ce texte est tiré de l’infolettre quotidienne de John Plassard, gracieuseté de Mirabaud

![]()

** Veuillez prendre note que les visuels de notre expert sont présentés en anglais à titre informatif et ne peuvent être traduits par notre équipe. Merci de votre compréhension.