Photo:123rf

Les analystes sont-ils trop optimistes? Il semblerait que oui. Par le passé, les analystes ont eu tendance à surestimer les bénéfices par actions des sociétés inscrites au S&P 500 à New York.

Dans Les Affaires du 24 novembre, nous rapportions qu’Ed Yardeni, stratège de Yardeni Research, estimait que le consensus des analystes était trop optimiste pour l’année 2019. Vous pouvez lire son argumentaire : Les analystes sont trop optimistes pour 2019 (texte réservé aux abonnés).

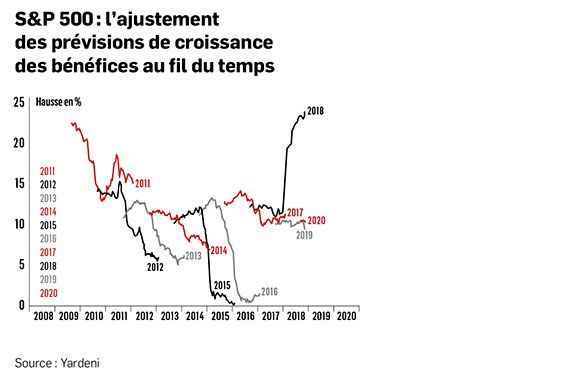

Or, une image qui accompagnait son argumentaire démontre que ce biais ne semble pas être seulement une histoire pour 2019. Le graphique ci-dessous démontre l’évolution des prévisions de bénéfice par actions pour les 500 entreprises inscrites au S&P 500. La courbe de prévisions commence au moment où les analystes formulent une prévision pour une année donnée. Elle évolue au fil du temps jusqu’à la fin de l’année où l’on connaît le vrai chiffre.

Comme on peut le voir sur le graphique, toutes les années récentes à l’exception de 2018 ont été anticipées de manière trop optimiste. L’an 2018 fait exception alors que les analystes n’avaient probablement pas prévu la réforme fiscale américaine et son effet sur les bénéfices des entreprises.

L’image ne recense que les prévisions depuis 2011, mais une étude de la firme McKinsey démontre que cet excès d’optimisme sévit depuis au moins 1985. Entre 1985 et 2009, la réalité n’a été à la hauteur des attentes que 2 années sur 25, selon l’étude publiée en 2010. Toutes les autres années, les analystes étaient sur la ligne de départ avec une prémisse trop optimiste. En moyenne, les analystes ont prévu une croissance annuelle du bénéfice par action de l’ordre de 10% à 12% pour le S&P 500. La réalité avoisinait plutôt les 6%.

D’ailleurs, le marché a été bien meilleur pour prédire l’avenir durant cette période, poursuit le rapport de McKinsey. À l’exception des années 1999 et 2000, où la bulle techno s’est emballée, les ratios cours-bénéfice ont été en moyenne 25% plus bas que les prévisions d’analystes, une évaluation plus «raisonnable».