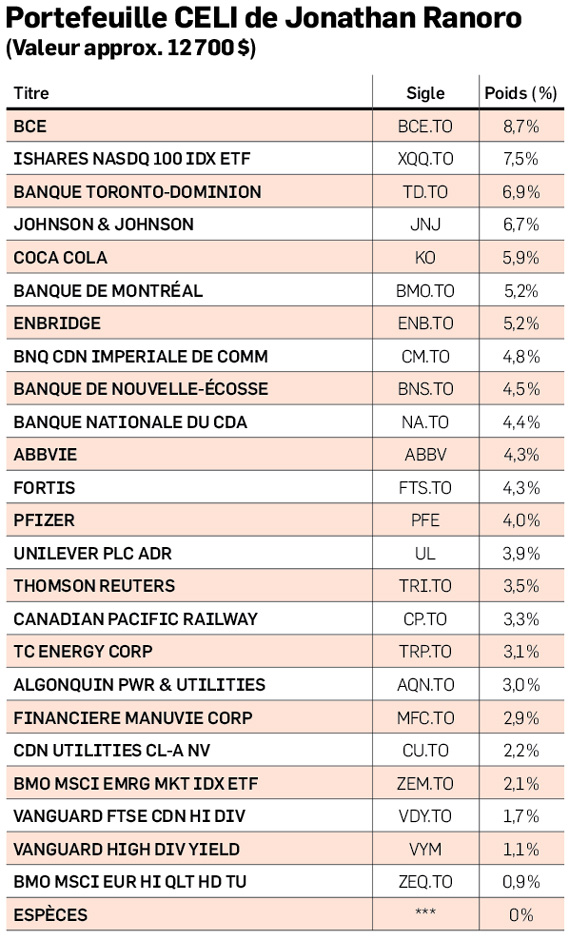

Âgé de 28 ans, l’analyste auprès d’un épicier possède 12700$ dans son CELI. Grâce aux titres individuels et aux FNB, il désire laisser croître ses placements durant de nombreuses années. (Photo: courtoisie)

PLEINS FEUX SUR MON CELI est une rubrique où des investisseurs individuels partagent avec nous leurs bons et mauvais coups en investissement tout en soumettant leur portefeuille à l’analyse d’un pro.

(Illustration: Camille Charbonneau)

Ce Montréalais qui a grandi à l’ombre des gratte-ciels de la métropole juge qu’il s’est tourné tardivement vers l’investissement. «Je suppose que lorsqu’on se compare on se console», dit-il avec la sagesse de celui qui approche la trentaine. À la maison monoparentale, il n’était pas question d’argent se rappelle-t-il. «Le seul conseil financier dont je me souvienne est "dépense moins que ce que tu gagnes et n’accumule pas de dette"». À rebours, c’était peut-être le meilleur des conseils, avouera celui qui dit venir d’un milieu modeste.

Plutôt que de l’intéresser au marché des valeurs mobilières, son expérience d’une simulation boursière à l’école secondaire va avoir l’effet contraire. «Ça m’a laissé l’impression d’une sorte de casino où les gens pariaient à l’aveuglette.» Comme il a la bosse des mathématiques, il se dirige tout naturellement vers l’administration à l’université, où il cheminera de l’actuariat à la comptabilité. Et son arrivée à l’investissement à 23 ans? «C’est une démarche personnelle. Je m’y suis intéressé petit à petit, peut-être que l’école y a un peu contribué aussi.»

Comme bien d’autres, il va commencer à investir par le truchement de fonds communs de placement. Ce n’est qu’à 27 ans, l’an dernier, qu’il décide de faire le saut comme investisseur autonome. «J’avais beaucoup mûri ma réflexion. Je suivais les indices boursiers et réfléchissais aux entreprises d’hier et d’aujourd’hui. Je me demandais lesquelles avaient des perspectives d’avenir intéressantes.»

Sa stratégie de base:investir dans des entreprises stables avec un historique de croissance du dividende. Il accumule une vingtaine de participations en une année:des grandes banques canadiennes, des blue chips américains — Johnson & Johnson (JNJ, 135,15$US), Coca-Cola (KO, 78,12 $US) — et plusieurs autres titres bien connus des investisseurs, comme BCE (BCE, 64,97 $), Fortis (59,52 $) et quelques FNB indiciels et à dividendes. Son erreur aura été de dévier de cette stratégie et de chercher la «pépite d’or». «C’est la peur de manquer quelque chose, le FOMO [Fear of Missing Out]», explique-t-il.

À l’image d’Amazon (AMZN, 133,80 $US), il investit un peu de son pécule dans Rivian (RIVN, 32,56 $US), un constructeur de voitures électronique. Et comme l’entreprise de Jeff Bezos, il va s’en repentir. «J’ai acheté à 120 $US et vendu à 80 $US». Le titre se négocie actuellement à moins de 35 $US. «Ça m’a fait réfléchir sur ma tolérance au risque, l’importance d’acheter à un bon prix et de contrôler ses émotions.»Il avoue tout de même garder l’oeil ouvert si jamais une occasion de «coup de circuit»s’offrait à lui.

Jonathan Ranoro a investi dans une perspective à très long terme pour financer un jour sa retraite. Il a l’intention de continuer à augmenter ses participations de façon périodique. Il poursuit aussi son apprentissage de la Bourse par l’écoute de balados. Il recommande fortement la lecture du livre Système 1, système 2. Les deux vitesses de la pensée, de Daniel Kahneman. «C’est fort utile, particulièrement en investissement, de connaître nos biais inconscients, ce qui motive nos décisions», rappelle ce sportif de salon, un grand amateur de tennis et de basketball.

Dans l’oeil d’un pro

Andrew Kost, gestionnaire de portefeuille à Allard, Allard & Associés, aime de façon générale ce portefeuille composé de sociétés dominantes dans plusieurs secteurs d’activités de l’économie. «On observe assez facilement qu’il a une préférence marquée pour les titres à dividendes. J’y retrouve d’ailleurs plusieurs noms que nous détenons dans nos portefeuilles.»

Il rappelle l’importance pour tout investisseur de commencer le plus tôt possible. «Il a un petit peu de rattrapage à faire. Mais il est maintenant bien engagé dans la voie de l’épargne et de l’investissement.»C’est bien connu, mentionne le gestionnaire de portefeuille, plus on commence tôt et plus vite on fait travailler notre argent. «Les intérêts composés vont participer à la réalisation de ses objectifs financiers.»

Le gestionnaire à Allard, Allard & Associés signale à quel point la connaissance de sa tolérance au risque est cruciale. «On voit qu’il mise sur des titres établis et ne prend pas trop de risque. Il faut distinguer investissement et spéculation. Il peut se permettre une part de risque [comme il l’a fait avec Rivian], mais il doit être prêt à subir les baisses qui viennent avec ces choix.»

Il souligne aussi l’importance de savoir évaluer correctement une entreprise avant l’achat d’un titre. «Le prix d’entrée est aussi important, car cela te donne une certaine marge de sécurité en période de volatilité. Acheter des entreprises profitables, oui, mais pas à n’importe quel prix.»Il met aussi en garde l’investisseur contre une trop grande dispersion, ce que l’investisseur renommé Peter Lynch appelait la diworsification [soit la mauvaise diversification ou la surdiversification]. «Il y a une différence entre diversification et dispersion.»

Il fait remarquer qu’il pourrait, par exemple, détenir deux ou trois banques canadiennes plutôt que cinq. «À ce stade-ci du cycle, avec une croissance des prêts peut-être à la baisse et un ralentissement économique, on est un peu moins exposés au secteur bancaire.»Andrew Kost note aussi des dédoublements de titres, entre ceux détenus et les positions dans les FNB à dividendes.

Dans l’état actuel, il considère que 60 % de son CELI se retrouve dans des secteurs d’activité qui sont plus sensibles à une hausse des taux d’intérêt, comme les services publics, les pipelines et les titres bancaires. «Cela pourrait occasionner des vents contraires en matière de rendement du portefeuille.»

Si vous souhaitez vous aussi partager avec les lecteurs de Les Affaires votre stratégie d’investissement dans votre CELI et faire analyser votre portefeuille par un pro, écrivez-nous à denis.lalonde@groupecontex.ca