[Photo : Shutterstock]

Cliquez ici pour consulter le dossier Industrie de l'aluminium

Depuis cinq ans, le prix de l'aluminium a baissé de 40 % au London Metal Exchange (LME) à 1 581 $ US la tonne, selon Bloomberg. Cette dégringolade tient à la surproduction de la Chine et de pays du golfe Persique, et non à un problème de demande, qui augmente d'environ 4 % par année.

Actuellement, les stocks d'aluminium aux quatre coins de la planète représentent environ trois mois de production. Pourtant, le niveau optimal devrait s'établir à quelque six semaines, selon des sources de l'industrie. Il va sans dire que ce contexte influe sur les résultats des producteurs d'aluminium présents au Québec.

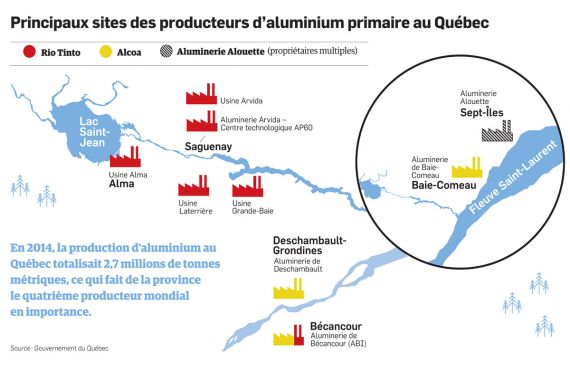

«Nous sommes à la limite de la profitabilité», confie Claude Boulanger, pdg d'Aluminerie Alouette à Sept-Îles, qui compte parmi ses actionnaires Investissement Québec et Rio Tinto. L'entreprise gagne toujours de l'argent, mais elle s'approche du seuil de non-rentabilité.

Même portrait sombre chez Alcoa au Québec, qui a des alumineries à Baie-Comeau, Deschambault et Bécancour (ABI) - Rio Tinto détient 25 % du capital. «On oscille entre les pertes et les profits. On est très marginalement profitable», dit Martin Brière, président du Groupe Produits primaires, alumineries mondiales.

Rio Tinto - qui a cinq usines au Québec, regroupées sous une seule unité administrative, l'aluminerie Saguenay-Lac-Saint-Jean - n'a pas voulu se prononcer sur sa situation financière au Québec.

En 2015, ses revenus globaux ont diminué de 27 % à 34,8 milliards de dollars américains. Rio Tinto a aussi affiché une perte de 866 millions de dollars.

Pour sa part, Alcoa a vu ses ventes dégringoler de 6 % à 22,5 G$ US, tandis que ses pertes se sont élevées à 121 M$ US. En janvier, Alcoa a annoncé la fermeture de son usine Warrick, en Indiana, la plus grosse aluminerie des États-Unis.

Depuis cinq ans, le prix de l’aluminium a chuté de 40 % au London Metal Exchange. Source : Bloomberg

Réduction des coûts et investissements reportés

Pour résister à la crise, les alumineries québécoises réduisent leurs coûts et augmentent leur productivité. «On travaille beaucoup en amélioration continue avec nos employés», souligne Claude Boulanger. De plus, Alouette bonifie sans cesse le rendement de ses cuves.

Alcoa mise sur l'automatisation pour réduire ses coûts. Pour augmenter ses revenus, elle développe de nouveaux alliages, entre autres pour l'industrie automobile. «Ça permet de faire des marges supérieures», dit Martin Brière.

Pour sa part, Rio Tinto a amorcé en février une restructuration prévoyant le licenciement de 200 cadres. La société optimise également ses procédés pour accroître sa productivité.

Par contre, Rio Tinto a mis la pédale douce sur ses projets d'investissement, même si elle a confirmé en avril un investissement de 36,6 M$ à son usine de Laterrière (au Saguenay) pour augmenter la production d'ici 2017.

Par exemple, ses projets d'investissement pour ses installations d'Alma et AP60 sont remis à plus tard. «Présentement, le monde n'a pas besoin de plus d'aluminium avec le niveau actuel des stocks dans le monde», dit Gervais Jacques, chef des affaires commerciales de Rio Tinto.

Malgré la crise, les trois producteurs d'aluminium conservent leur optimisme quant à l'avenir de l'industrie au Québec, car la province a des atouts indéniables. Les prix de l'énergie (verte en l'occurrence) sont bas, la main-d'oeuvre est qualifiée, et le Québec possède un savoir-faire de plus d'un siècle dans l'aluminium.

Cela dit, le Québec peut-il vivre en vase clos ? Les alumineries d'ici évoluent dans un écosystème nord-américain en pleine mutation, selon Marc-Urbain Proulx, professeur d'économie à l'Université du Québec à Chicoutimi (UQAC). «Les États-Unis sont en train de défaire leurs alumineries», dit-il.

Depuis une quinzaine d'années, la production nord-américaine a fondu de près de 50 %. En 2000, l'industrie produisait 3,2 millions de tonnes d'aluminium par année, comparativement à 1,7 million en 2015.

Plus inquiétant encore, depuis 40 ans, la production d'aluminium migre des pays développés vers des économies émergentes (Chine, Brésil, Russie, Moyen-Orient, Inde, etc.), selon une étude publiée en 2013 par l'International Aluminium Institute (IAI, «The Global Aluminium Industry : 40 years from 1972»).

La demande d'aluminium croît rapidement (environ 4 % par année). Pour répondre à cette demande d'ici 2030, le monde aura besoin de 40 à 50 nouvelles alumineries (d'une capacité de 500 000 tonnes), selon les estimations de l'IAI.

La grande question est à savoir si le Québec pourra avoir sa part du gâteau. L'industrie québécoise a confiance de pouvoir accroître sa production dans les prochaines années pour répondre à cette demande. Reste à voir si les conditions du marché - au premier chef, le prix de l'aluminium - le permettront.

L’aluminium brut représente un des principaux produits d’exportation du Québec. La valeur des livraisons a atteint 5,7 milliards de dollars en 2014. Source : Gouvernement du Québec